Crédit immobilier : êtes-vous obligé de rembourser après avoir vendu ?

La durée de détention moyenne d’un bien immobilier est d’environ 7 ans. Il est donc courant de revendre son appartement ou sa maison avant d’avoir terminé de rembourser son crédit immobilier.

Suite à la cession du bien financé à crédit, il est fréquent que les emprunteurs s’interrogent sur leur obligation de rembourser ou non leurs prêts.

Après un peu de remise en contexte, nous verrons dans cet article s’il est possible de ne pas rembourser son crédit après revente du bien et s’il existe des risques associés.

Un peu de contexte

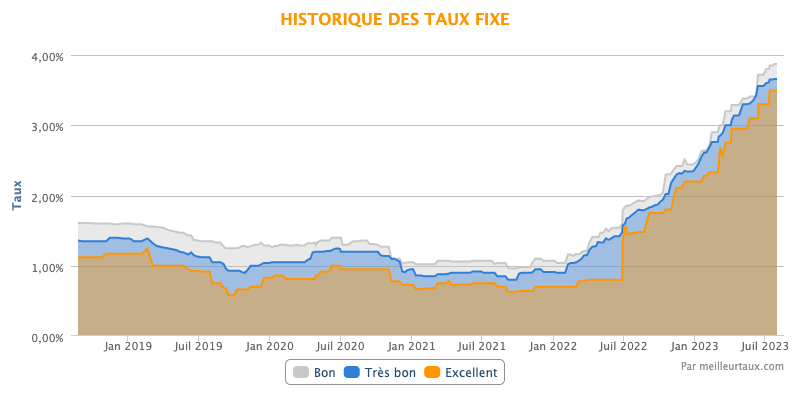

Jusqu’à il y a encore 1 an, les taux de crédit immobilier proposés étaient historiquement bas. Avec des taux de crédit aux alentours de 1% sur 20 ans, il était raisonnable de penser qu’ils ne descendraient pas plus bas.

Le contexte de forte inflation apparu il y 1 an a très largement rebattu les cartes ! En effet, les taux directeurs ont été fortement relevés depuis. Le processus a débuté aux États-Unis avec la FED et la BCE en Europe a suivi quelques mois après.

Or, les taux directeurs ont une influence sur les taux proposés par les banques de détails aux particuliers. Lorsque les taux directeurs augmentent, les taux des crédits immobiliers augmentent ensuite.

Par conséquent, cela n’a pas loupé, désormais, les taux de crédit immobilier ont beaucoup augmenté en France.

Lors de la première rédaction de cet article en février 2022, la hausse commençait à s’esquisser

Source : Meilleurtaux.com

Voici le même graphe depuis…

Contracter un nouveau crédit immobilier est donc financièrement nettement moins intéressant que ces dernières années.

Par conséquent, la question se pose d’autant plus : est-ce qu’il est possible de ne pas rembourser son prêt immobilier après la vente ?

Ceci dans le but de conserver un taux avantageux pour refinancer un nouveau bien immobilier ?

Voire même, pour utiliser l’argent de la revente pour un tout autre projet (tour du monde…) ?

Affectation d’un crédit immobilier

Dans un contrat de crédit, le prêt est « affecté ». C’est à dire que la banque prête pour un usage précis. Cela constitue un élément contractuel qui doit être respecté par l’emprunteur.

Lors de la revente d’un bien immobilier, l’emprunteur a l’obligation de notifier la banque auprès de laquelle il a contracté le crédit. Il doit alors rembourser la totalité du capital restant dû et également payer les éventuels frais relatifs à ce remboursement par anticipation.

Un seul cas existe pour lequel l’emprunteur n’est pas tenu de rembourser.

Il s’agit du cas où le contrat de crédit prévoit une clause de transfert du prêt.

Ceci se pratiquait à une époque où les taux étaient relativement élevés.

La présence de cette clause est désormais extrêmement rare. En effet, vu les taux bas pratiqués ces dernières années, les banques n’y avaient pas grand intérêt.

La théorie et la pratique…

Comme indiqué précédemment, l’emprunteur a l’obligation de rembourser son crédit immobilier en cas de revente du bien immobilier auquel il est affecté.

Pour autant, certains préfèrent prendre le risque ne pas le faire. Ceci afin de pas avoir à payer les éventuels frais de remboursement anticipé ou bien pour utiliser le fruit de la vente pour d’autres projets.

Comment font-ils pour ne pas rembourser la banque ? En fait, tout dépend le type de garantie associée au crédit immobilier.

Garanties réelles

Si l’emprunt a été réalisé avec une garantie de type hypothèque ou privilège de prêteur de deniers, le notaire en charge de la vente sera amené à demander une mainlevée.

Ainsi, il sera amené à informer la banque de la vente et lui versera directement la somme que l’emprunteur lui doit toujours.

Caution

En revanche, si le crédit a été contracté avec une garantie de type cautionnement (Crédit Logement, SACCEF, CAMCA…), le notaire versera le fruit de la vente directement au vendeur.

Dans un tel cas, il est donc totalement possible que l’établissement financier n’ait pas été informée de la vente. Certains profitent ainsi de cette situation pour ne rien dire. Ils conservent alors l’argent plutôt que de rembourser l’établissement bancaire à l’origine du crédit.

Quel risque y-a-t-il en cas de non remboursement ? L’emprunteur ayant signé un contrat avec la banque, cette dernière est susceptible de le poursuivre pour non respect du contrat signé et de demander la déchéance du prêt. C’est à dire son remboursement immédiat

Certains pensent qu’il est plus opportun de ne pas procéder au remboursement du prêt afin d’éviter d’éventuelles indemnités de remboursement anticipé…(voir l’article Emprunt immobilier : une banque peut-elle exiger un remboursement immédiat ? sur ce blog).

A lire également sur ce blog : Prêt immo : devriez-vous rembourser par anticipation ?

Conclusion

On peut comprendre qu’il soit tentant de vouloir réutiliser un crédit immobilier aux caractéristiques avantageuses pour financer une nouvelle acquisition. Cela risque d’ailleurs d’être de plus en plus le cas si les conditions de crédit se dégradent à l’avenir.

Malheureusement, on l’a vu, il est rarement possible de conserver son crédit immobilier, de manière légale tout au moins, après la revente du bien immobilier auquel l’emprunt était affecté.

Vous avez une toute petite chance en épluchant votre contrat de prêt afin de vérifier si une clause de transfert du crédit y est présente. Si vous ne l’avez pas expressément négocier au départ, ne rêvez pas trop… 😉

Sans cette clause « sésame », à moins que vous n’aimiez prendre des risques, vous n’aurez d’autres choix que de procéder au remboursement de votre crédit !

Pour les moins téméraires (et sans doute également les plus raisonnables), mieux vaudra donc avoir correctement négocier les indemnités de remboursement anticipé (IRA) pour limiter les frais dûs à la banque lors de la revente.

Autres articles pouvant vous intéresser

- Emprunt immobilier : une banque peut-elle exiger un remboursement immédiat ? (sur ce blog)

- Remboursement Anticipé : 5 choses que vous devez absolument savoir (sur ce blog)

- Sociétés de cautionnement (sur le site d’Optimea crédit)

Alex, passionné par l’immobilier. Je partage sur ce blog les informations qui me semblent pertinentes et qui sont le fruit de mes propres interrogations, recherches et découvertes. En perpétuel apprentissage dans ce domaine, mon but est de démystifier le processus d’achat immobilier auprès du plus grand nombre.